一方面,國內(nèi)藥企研發(fā)投入持續(xù)增加,快速提升了國產(chǎn)創(chuàng)新藥的IND數(shù)量,為本土新藥“出海”提供了大量候選藥物。另一方面,受帶量采購、醫(yī)保談判、研發(fā)同質(zhì)化等因素影響,國內(nèi)創(chuàng)新藥競爭格局逐步內(nèi)卷,進一步催化國內(nèi)藥企走向國際市場。

兩股合力促使中國新藥“出海”不斷升溫,那么當前又呈現(xiàn)哪些特點?為此,本報研究策劃中心梳理了今年以來的新動態(tài)(包括License-out交易、國外獲批上市/臨床、國外申報進展、國外臨床試驗進展),并對其進行分析。

抗腫瘤藥占七成

從治療領域看,抗腫瘤藥是最熱門的“出海”品種,在納入分析的藥品中占比近七成(66%)。這一方面反映國內(nèi)藥企在抗腫瘤藥研發(fā)上的實力;另一方面也顯示出,面對國內(nèi)市場的激烈競爭,企業(yè)力求向海外市場尋求增量,這從99個藥品中PD-1單抗、ADC藥物居多可見一斑。

截至目前,國內(nèi)已獲批上市14款PD-1/L1單抗、1款PD-1+CTLA-4雙抗,其中PD-1單抗10款(8款國產(chǎn)、2款進口)、PD-L1單抗4款(2款國產(chǎn)、2款進口)、PD-1+CTLA-4雙抗1款(國產(chǎn))。5款國產(chǎn)PD1/L1單抗以及國內(nèi)首款PD-1/CTLA-4雙抗首次拿到醫(yī)保談判入場券。此外,PD-1國產(chǎn)“四小龍”(卡瑞利珠單抗、信迪利單抗、特瑞普利單抗、替雷利珠單抗)共12項適應癥醫(yī)保待談;僅7月19日獲批上市的普特利單抗(樂普生物)無法參與今年的醫(yī)保談判。屆時,PD-1/L1價格戰(zhàn)將再度打響。

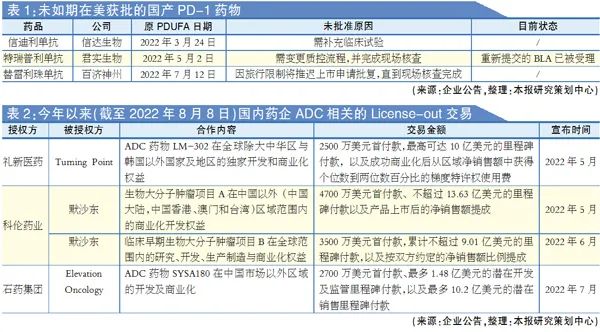

國內(nèi)的激烈競爭,使得闖關有強大支付能力的美國市場成為不少企業(yè)的選擇。據(jù)不完全統(tǒng)計,今年以來,有9個國產(chǎn)PD-1/L1藥物發(fā)布了“走出去”的新動態(tài),主要集中于國外申報進展與國外臨床試驗進展。而隨著信迪利單抗、特瑞普利單抗與替雷利珠單抗陸續(xù)因故未能如期在美國獲批,國產(chǎn)PD-1“出海”陷入困局。

不過,陰霾之中仍存光亮。君實生物已向FDA重新提交特瑞普利單抗的上市申請,該藥新的目標審評日期定為2022年12月23日。此外,今年5月恒瑞發(fā)布公告稱,卡瑞利珠單抗組合療法肝癌國際多中心Ⅲ期臨床達到主要終點,計劃向美國FDA遞交新藥上市的溝通交流申請。

與PD-1單抗不同的是,ADC藥物的“出海”新動態(tài)主要集中于License-out交易。今年以來,ADC藥物“出海潮”已漸起波瀾,科倫藥業(yè)、石藥集團與禮新醫(yī)藥均達成了相關授權(quán)交易。尤其是科倫藥業(yè),其控股子公司科倫博泰與默沙東在兩個多月的時間里先后達成2項交易。這兩項交易所涉及的具體研發(fā)項目并未披露,業(yè)內(nèi)根據(jù)相關研發(fā)線信息推測分別為科倫藥業(yè)靶向TROP2與Claudin18.2的ADC藥物。

繼PD-1/L1藥物之后,ADC藥物引領了國內(nèi)第二波創(chuàng)新藥浪潮,但也引發(fā)了對其靶點布局扎堆的擔憂(如集中于HER2、EGFR、TROP2、Claudin18.2、c-Met等)。目前,國內(nèi)已有5款ADC藥物獲批上市,處于Ⅲ期階段的ADC候選藥物多達13種,預計國內(nèi)在2~3年內(nèi)將迎來ADC藥物的爆發(fā)期。

初創(chuàng)企業(yè)更多參與

從“出海”藥企的構(gòu)成來看,創(chuàng)新藥企是絕對主力。納入本文分析的67家企業(yè)中,大型藥企僅有恒瑞醫(yī)藥、石藥集團、綠葉制藥、科倫藥業(yè)等,而創(chuàng)新藥企不僅有像百濟神州、信達生物、君實生物這樣的頭部企業(yè),還有很多尚未進入商業(yè)化階段的初創(chuàng)企業(yè)。

事實上,新興生物制藥企業(yè)已經(jīng)成為國內(nèi)藥品研發(fā)最主要的力量。IQVIA近日發(fā)布的一份報告顯示,在中國,新興生物制藥企業(yè)(EBP,其定義為年銷售收入少于5億美元且年研發(fā)投入少于2億美元的生物制藥企業(yè))參與了83%的新藥開發(fā)活動,遠超其他主要醫(yī)藥市場。在歐洲,EBP公司參與47%的藥物開發(fā)活動;在美國,近2/3的研發(fā)活動與EBP企業(yè)相關;而在日本,EBP企業(yè)對研發(fā)線的貢獻度僅22%。

不過,目前大部分創(chuàng)新藥企的產(chǎn)品尚處早期臨床階段,發(fā)布的“出海”新動態(tài)多集中于國外獲批臨床、國外臨床進展(如完成首例患者給藥或臨床入組)、國外申報進展(如獲得孤兒藥資格認定)等類型,距離商業(yè)化階段還有較長距離。

License-out交易活躍

尤其值得一提的是生物類似藥的海外授權(quán)。復宏漢霖與華東醫(yī)藥均有斬獲,尤其是前者,大有引領生物類似藥“出海”之勢,今年上半年已相繼達成4筆交易,涉及阿達木單抗、利妥昔單抗、曲妥珠單抗、貝伐珠單抗、帕妥珠單抗與地舒單抗6款產(chǎn)品。

有觀點認為,未來一段時間內(nèi),License-out將是“出海”的主流模式。因為與自主“出海”相比,Licenseout具備不少優(yōu)勢:通過與海外藥企合作,既能在研發(fā)端實現(xiàn)優(yōu)勢互補、降低新藥研發(fā)風險,又能在銷售端借助國際藥企的銷售網(wǎng)絡,使國產(chǎn)創(chuàng)新藥更快地打入國際市場,獲得豐厚的現(xiàn)金流回報。

而仍需強調(diào)的是,License-out交易門檻不低。據(jù)悉,國外企業(yè)在遴選產(chǎn)品時,通常需要合作產(chǎn)品進入臨床Ⅱ期,海外當?shù)氐脑囼灁?shù)據(jù)也不可或缺。

曲折前行花開有時

一邊是國內(nèi)新藥“出海”勢頭正盛,另一邊則是信迪利單抗與索凡替尼的上市申請相繼被FDA拒絕。目前創(chuàng)新藥“出海”還處于探索階段,目標國家的藥研進展及監(jiān)管審批要求的變化等,對國內(nèi)藥企提出了更高要求,包括臨床試驗設計能力、國內(nèi)外臨床試驗推進能力,以及與監(jiān)管方的溝通能力等。

以FDA為例,其主張進行國際多中心臨床試驗(MRCT)。但在特定情況下,F(xiàn)DA也接受純外國數(shù)據(jù),比如臨床試驗設計和數(shù)據(jù)適用于美國人群和美國臨床實踐、研究由具有公認能力的臨床研究者進行、臨床數(shù)據(jù)具有可靠性等。總結(jié)此前創(chuàng)新藥“出海”所面臨的困境,企業(yè)對策的關鍵點在于:

1. 提前考慮標準療法的變化;

2. 嚴格依照FDA規(guī)定的申請流程、臨床試驗條件、數(shù)據(jù)要求開展工作;

3. 與FDA事先進行充分溝通、談判;

4.特定情況下可以考慮靈活的監(jiān)管政策。

當然,本土創(chuàng)新藥闖關美國并非全是壞消息。今年以來,已有傳奇生物的西達基奧侖賽(cilta-cel)與天濟醫(yī)藥的本維莫德獲得FDA批準。前者是全球第二款獲批上市的BCMA靶向CAR-T療法,目前強生負責該產(chǎn)品在國外的開發(fā)和商業(yè)化;后者是首個我國先批準上市之后才在美國獲批的創(chuàng)新藥,也是FDA批準的首個不含類固醇的銀屑病外用藥,目前由Dermavant負責該藥在中國境外的開發(fā)。

從業(yè)績看,“出海”佼佼者百濟神州雖然仍處于持續(xù)虧損中,但澤布替尼美國市場快速放量的助力下,其商業(yè)化推進漸入佳境。2022年半年報顯示,澤布替尼2022年上半年實現(xiàn)全球銷售額15.77億元,同比大增263.1%;尤其在美國市場,上半年銷售額達到10.57億元,同比增長504.2%。

結(jié)語<<<

對于國內(nèi)創(chuàng)新藥企而言,“出海”不僅是檢驗藥物研發(fā)實力的試金石,也是其在高強度研發(fā)投入下保持生存能力的必經(jīng)之路。

除了百濟神州,綠葉制藥、恒瑞醫(yī)藥、康方生物、復宏漢霖等“走出去”的力度也相當大。隨著各類創(chuàng)新藥企業(yè)在探索中堅持前行,尤其在先鋒企業(yè)的帶領之下,創(chuàng)新藥“出海”開花結(jié)果將進一步提速。